Fiduciary Duty

保険代理店業務における「お客様本位の業務運営方針」

株式会社アドバンテッジリスクマネジメント(以下:当社)は、「企業に未来基準の元気を!」というコーポレートメッセージのもと、「企業の元気を創り出す」ことを目的に、保険代理店業務においても、複数の保険会社商品を取り扱う保険代理店として、お客様に最高のご満足をいただける商品とサービスを提案し、またコンプライアンスにつきましても、事業活動のあらゆる局面における最優先事項として捉え、すべての業務運営において、お客様本位で行動するよう努めてまいります。

当社の「お客様本位の業務運営方針」は以下の通りです。

1.お客様の最善の利益の追求

当社は、お客様が求めるニーズを的確に把握し、適切な商品と安定した持続可能なサービスを提供するために、ご契約後の定期的な制度メンテナンスを実施し、長期的にサポートできる人材育成、体制強化を実行してまいります。

2.利益相反の適切な管理

当社は、複数の保険会社の商品を取り扱う乗合保険代理店として、法令等を遵守し、お客様の利益を不当に害することのないよう適切な取引管理を実行してまいります。

3.お客様にとってご理解いただきやすい情報提供の実施

当社は、お客様へご提案する保険商品およびサービスにおける保険料、報酬等について、どのような仕組み、サービスに基づく対価であるかをご理解いただけるようご案内いたします。

4.お客様に最適なサービスの提供

当社は、お客様のご要望に的確に沿ったご提案を実行するにあたって保険業法をはじめとするすべての事業活動にかかわる法令等の遵守を徹底し、健全な事業活動を行ってまいります。

※当社は商品の組成およびパッケージとしての販売・推奨等は行っておりません。

5.お客様の声を経営に生かす取り組み

当社は、定期的にお客様アンケートを実施し、その結果を把握・分析することにより、業務の改善やサービス体制整備に生かしてまいります。また、苦情・ご意見に対しても真摯に向き合い、迅速に原因を分析し対策を講じることで、再発防止に努めてまいります。

6.従業員への適切な動機付けと教育体制

当社は、役員および保険募集人に対し、お客様サービスに対する高い倫理観をもった行動指針教育と商品内容の理解や販売方法等について、十分な知識と理解を得られるよう継続的な教育を行ってまいります。

当該「業務運営方針」を実行していくために以下の「具体的取組」を実行してまいります。

- 取組①

-

定期的な募集人研修の実施 【原則2】【原則3】【原則4】【原則5】【原則6】

適切な商品提案や分かり易い説明、コンプライアンス遵守及び理解度強化のための募集人研修を実施し、常にお客様視点にたった教育・育成を実施します。

- 実施結果:

- 社内研修実施、代理店自己点検実施状況より

- 取組②

-

お客様の声の集約 【原則2】【原則3】【原則4】【原則5】【原則6】

団体保険については年1回の「顧客アンケート」を実施し、個人保険については「お客様の声」を集約することにより、本結果を経営に反映しサービスの向上に努めてまいります。

- 実施結果指標:

- (団体保険)NPS分析によるサービス改善アクション実施

(個人保険)25ヵ月継続率/保有契約苦情発生率/新規契約苦情発生率

- 取組③

-

適切な業務品質の維持 【原則7】

社員の業務内容や業務量等を把握し、人員体制や組織の見直しを行うことにより、適切な募集体制や教育体制の維持および強化に努めてまいります。

- 実施結果:

- 業務量調査、業務改善施策の実施より

掲載・更新年月日:2025年11月1日

金融庁 「顧客本位の業務運営に関する原則」「プロダクトガバナンスに関する補充原則」との対応関係表

| 金融事業者の名称 | 株式会社アドバンテッジリスクマネジメント |

|---|---|

| 取組方針掲載ページのURL | https://www.armg.jp/policy/fiduciaryduty/ |

| 取組状況掲載ページのURL | https://www.armg.jp/policy/fiduciaryduty/ |

| 原則 | 実施・ 不実施 |

取組方針の 該当箇所 |

取組状況の 該当箇所 |

||

|---|---|---|---|---|---|

| 原 則 2 |

【顧客の最善の利益の追求】 金融事業者は、高度の専門性と職業倫理を保持し、顧客に対して誠実・公正に業務を行い、顧客の最善の利益を図るべきである。 金融事業者は、こうした業務運営が企業文化として定着するよう努めるべきである。 |

実施 |

1.お客様の最善の利益の追求 |

取組①定期的な募集人研修の実施 | |

| (注) | 金融事業者は、顧客との取引に際し、顧客の最善の利益を図ることにより、自らの安定した顧客基盤と収益の確保につなげていくことを目指すべきである。 | 実施 |

5.お客様の声を経営に生かす取り組み |

取組②お客様の声の集約 | |

| 原 則 3 |

【利益相反の適切な管理】 金融事業者は、取引における顧客との利益相反の可能性について正確に把握し、利益相反の可能性がある場合には、当該利益相反を適切に管理すべきである。 金融事業者は、そのための具体的な対応方針をあらかじめ策定すべきである。 |

実施 |

2.利益相反の適切な管理 |

取組①定期的な募集人研修の実施 | |

| (注) | 金融事業者は、利益相反の可能性を判断するに当たって、例えば、以下の事情が取引又は業務に及ぼす影響についても考慮すべきである。

|

実施 |

5.お客様の声を経営に生かす取り組み |

取組②お客様の声の集約 | |

| 原 則 4 |

【手数料等の明確化】 金融事業者は、名目を問わず、顧客が負担する手数料その他の費用の詳細を、当該手数料等がどのようなサービスの対価に関するものかを含め、顧客が理解できるよう情報提供すべきである。 |

実施 |

3.お客様にとってご理解いただきやすい情報提供の実施 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| 原 則 5 |

【重要な情報の分かりやすい提供】 金融事業者は、顧客との情報の非対称性があることを踏まえ、上記原則4に示された事項のほか、金融商品・サービスの販売・推奨等に係る重要な情報を顧客が理解できるよう分かりやすく提供すべきである。 |

実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注1) | 重要な情報には以下の内容が含まれるべきである。

|

実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注2) | 金融事業者は、複数の金融商品・サービスをパッケージとして販売・推奨等する場合には、個別に購入することが可能であるか否かを顧客に示すとともに、 パッケージ化する場合としない場合を顧客が比較することが可能となるよう、それぞれの重要な情報について提供すべきである((注2)~(注5)は手数料等の情報を提供する場合においても同じ)。 |

非該当 | 当社では複数の金融商品・サービス をパッケージとして販売しておりません |

当社では複数の金融商品・サービス をパッケージとして販売しておりません |

|

| (注3) | 金融事業者は、顧客の取引経験や金融知識を考慮の上、明確、平易であって、誤解を招くことのない誠実な内容の情報提供を行うべきである。 | 実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注4) | 金融事業者は、顧客に対して販売・推奨等を行う金融商品・サービスの複雑さに見合った情報提供を、分かりやすく行うべきである。 単純でリスクの低い商品の販売・推奨等を行う場合には簡潔な情報提供とする一方、複雑又はリスクの高い商品の販売・推奨等を行う場合には、 顧客において同種の商品の内容と比較することが容易となるように配意した資料を用いつつ、 リスクとリターンの関係など基本的な構造を含め、より分かりやすく丁寧な情報提供がなされるよう工夫すべきである。 |

実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注5) | 金融事業者は、顧客に対して情報を提供する際には、情報を重要性に応じて区別し、より重要な情報については特に強調するなどして顧客の注意を促すべきである。 | 実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| 原 則 6 |

【顧客にふさわしいサービスの提供】 金融事業者は、顧客の資産状況、取引経験、知識及び取引目的・ニーズを把握し、当該顧客にふさわしい金融商品・サービスの組成、販売・推奨等を行うべきである。 |

実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注1) | 金融事業者は、金融商品・サービスの販売・推奨等に関し、以下の点に留意すべきである。

|

実施 |

4.お客様に最適なサービスの提供 |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注2) | 金融事業者は、複数の金融商品・サービスをパッケージとして販売・推奨等する場合には、当該パッケージ全体が当該顧客にふさわしいかについて留意すべきである。 | 非該当 | 当社では複数の金融商品・サービス をパッケージとして販売しておりません |

当社では複数の金融商品・サービス をパッケージとして販売しておりません |

|

| (注3) | 金融商品の組成に携わる金融事業者は、商品の組成に当たり、商品の特性を踏まえて、販売対象として想定する顧客属性を特定・公表するとともに、 商品の販売に携わる金融事業者においてそれに沿った販売がなされるよう留意すべきである。 |

非該当 | 3.お客様にとってご理解いただきやすい情報提供の実施 | 取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注4) | 金融事業者は、特に、複雑又はリスクの高い金融商品の販売・推奨等を行う場合や、金融取引被害を受けやすい属性の顧客グループに対して商品の販売・推奨等を行う場合には、 商品や顧客の属性に応じ、当該商品の販売・推奨等が適当かより慎重に審査すべきである。 |

実施 |

3.お客様にとってご理解いただきやすい情報提供の実施 |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注5) | 金融事業者は、従業員がその取り扱う金融商品の仕組み等に係る理解を深めるよう努めるとともに、 顧客に対して、その属性に応じ、金融取引に関する基本的な知識を得られるための情報提供を積極的に行うべきである。 |

実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注6) | 金融商品の販売に携わる金融事業者は、商品の複雑さやリスク等の金融商品の特性等に応じて、製販全体として顧客の最善の利益を実現するため、金融商品の組成に携わる金融事業者に対し、金融商品を実際に購入した顧客属性に関する情報や、金融商品に係る顧客の反応や販売状況に関する情報を提供するなど、金融商品の組成に携わる金融事業者との連携を図るべきである。 | 実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| (注7) | 金融商品の販売に携わる金融事業者は、商品の複雑さやリスク等の金融商品の特性等に応じて、プロダクトガバナンスの実効性を確保するために金融商品の組成に携わる金融事業者においてどのような取組みが行われているかの把握に努め、必要に応じて、金融商品の組成に携わる金融事業者や商品の選定等に活用すべきである。 | 実施 | 4.お客様に最適なサービスの提供 5.お客様の声を経営に生かす取り組み |

取組①定期的な募集人研修の実施 取組②お客様の声の集約 |

|

| 原 則 7 |

【従業員に対する適切な動機づけの枠組み等】 金融事業者は、顧客の最善の利益を追求するための行動、顧客の公正な取扱い、利益相反の適切な管理等を促進するように設計された報酬・業績評価体系、 従業員研修その他の適切な動機づけの枠組みや適切なガバナンス体制を整備すべきである。 |

実施 |

6.従業員への適切な動機付けと教育体制 |

取組③適切な業務品質の維持 | |

| (注) | 金融事業者は、各原則(これらに付されている注を含む)に関して実施する内容及び実施しない代わりに講じる代替策の内容について、 これらに携わる従業員に周知するとともに、当該従業員の業務を支援・検証するための体制を整備すべきである。 |

実施 |

6.従業員への適切な動機付けと教育体制 |

取組③適切な業務品質の維持 | |

| 補 充 原 則 1 |

【基本理念】 金融商品の組成に携わる金融事業者は、金融商品やサービスの提供を通じて、顧客に付加価値をもたらすと同時に自身の経営を持続可能なものとするために、金融商品の組成に携わる金融事業者の経営者として十分な資質を有する者のリーダーシップの下、顧客により良い金融商品を提供するための理念を明らかにし、その理念に沿ったガバナンスの構築と実践を行うべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| 補 充 原 則 2 |

【体制整備】 金融商品の組成に携わる金融事業者は、顧客により良い金融商品を提供するための理念を踏まえ、金融商品のライフサイクル全体のプロダクトガバナンスについて実効性を確保するための体制を整備すべきである。 その上で、金融商品の組成に携わる金融事業者は、金融商品の組成・提供・管理の各プロセスにおける品質管理を適切に行うとともに、これらの実効性を確保するための体制を整備すべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注1) | 金融商品の組成に携わる金融事業者は、 金融商品の組成から償還に至る金融商品のライフサイクル全体を通じたプロダクトガバナンスの実効性や組成・提供・管理の各プロセスにおける品質管理の実効性を確保するために、 管理部門等による検証の枠組みを整備すべきである。 その事業規模や提供する金融商品の特性等に応じて、必要な場合には、社外取締役や外部有識者のほか、 ファンドの評価等を行う第三者機関等からの意見を取り入れる仕組みも検討すべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注2) | 金融商品の組成に携わる金融事業者は、プロダクトガバナンスの実効性に関する検証等を踏まえ、適時にプロダクトガバナンスの確保に関する体制を見直すなどPDCAサイクルを確立すべきである。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| 補 充 原 則 3 |

【金融商品の組成時の対応】 金融商品の組成に携わる金融事業者は、顧客の真のニーズを想定した上で、組成する金融商品がそのニーズに最も合致するものであるかを勘案し、商品の持続可能性や金融商品としての合理性等を検証すべきである。 また、商品の複雑さやリスク等の金融商品の特性等に応じて、顧客の最善の利益を実現する観点から、販売対象として適切な想定顧客属性を特定し、 金融商品の販売に携わる金融事業者において十分な理解が浸透するよう情報連携すべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注1) | 金融商品の組成に携わる金融事業者は、組成する金融商品が中長期的に持続可能な商品であるかを検証するとともに、恣意性が生じない適切な検証期間の下でリスク・リターン・コストの合理性を検証すべきである。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注2) | 金融商品の組成に携わる金融事業者は、想定顧客属性を特定するに当たっては、商品の複雑さやリスク等の金融商品の特性等に応じて、顧客の資産状況、取引経験、知識及び取引目的・ニーズ等を基本として具体的に定めるべきであり、必要に応じて想定される販売方法にも留意すべきである。 その際、商品を購入すべきでない顧客(例えば、元本毀損のおそれのある商品について、元本確保を目的としている顧客等)も特定すべきである。 また、複雑な金融商品や運用・分配手法等が特殊な金融商品については、どのような顧客ニーズに合致させるよう組成しているのか、また、それが当該金融商品に適切に反映されているか検証を行い、より詳細な想定顧客属性を慎重に特定すべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注3) | 金融商品の組成に携わる金融事業者は、製販全体として最適な金融商品を顧客に提供するため、顧客のニーズの把握や想定顧客属性の特定に当たり、商品の複雑さやリスク等の金融商品の特性等に応じて、金融商品の販売に携わる金融事業者との情報連携や必要に応じて実態把握のための調査等に取り組むべきである。 また、金融商品組成後の検証の実効性を高める観点から、金融商品の販売に携わる金融事業者との間で連携すべき情報等について、事前に取決めを行うべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| 補 充 原 則 4 |

【金融商品の組成時の対応】 金融商品の組成に携わる金融事業者は、金融商品の組成時に想定していた商品性が確保されているかを継続的に検証し、その結果を金融商品の改善や見直しにつなげるとともに、 商品組成・提供・管理のプロセスを含めたプロダクトガバナンスの体制全体の見直しにも、必要に応じて活用すべきである。 また、製販全体として顧客の最善の利益を実現するため、金融商品の販売に携わる金融事業者との情報連携等により、販売対象として想定する顧客属性と実際に購入した顧客属性が合致しているか等を検証し、 必要に応じて運用・商品提供の改善や、その後の金融商品の組成の改善に活かしていくべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注1) | 金融商品の組成に携わる金融事業者は、商品性の検証に当たっては、恣意性が生じない適切な検証期間の下でリスク・リターン・コストのバランスが適切かどうかを継続的に検証すべきである。当該金融商品により提供しようとしている付加価値の提供が達成できない場合には、金融商品の改善、他の金融商品との併合、繰上償還等の検討を行うとともに、その後の商品組成・提供・管理のプロセスを含めたプロダクトガバナンス体制の見直しにも、必要に応じて活用すべきである。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注2) | 金融商品の組成に携わる金融事業者は、商品の複雑さやリスク等の金融商品の特性等に応じて、商品組成後の検証に必要な情報の提供を金融商品の販売に携わる金融事業者から受けるべきである。情報連携すべき内容は、より良い金融商品を顧客に提供するために活用する観点から実効性のあるものであるべきであり、実際に購入した顧客属性に係る情報のほか、例えば顧客からの苦情や販売状況等も考えられる。 金融商品の販売に携わる金融事業者から情報提供を受けられない場合には、必要に応じて金融商品の販売方法の見直しも検討すべきである。 また、金融商品の販売に携わる金融事業者から得られた情報を踏まえた検証結果については、必要に応じて金融商品の販売に携わる金融事業者に還元すべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注3) | 金融商品の組成に携わる金融事業者は、運用の外部委託を行う場合、外部委託先における運用についても検証の対象とし、その結果を踏まえて、必要に応じて金融商品の改善や見直しを行うべきである。金融商品の組成に携わる金融事業者と金融商品の販売に携わる金融事業者の間で連携する情報については、必要に応じて外部委託先にも連携すべきである 。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| 補 充 原 則 5 |

【顧客に対する分かりやすい情報提供】 金融商品の組成に携わる金融事業者は、顧客がより良い金融商品を選択できるよう、顧客に対し、運用体制やプロダクトガバナンス体制等について分かりやすい情報提供を行うべきである。 |

非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注1) | 金融商品の組成に携わる金融事業者は、顧客に対し、自ら又は必要に応じて金融商品の販売に携わる金融事業者を通じて、その運用体制について個々の金融商品の商品性に応じた情報提供を行うべきである。例えば、運用を行う者の判断が重要となる金融商品については、当該金融事業者のビジネスモデルに応じて、運用責任者や運用の責任を実質的に負う者について、本人の同意の下、氏名、業務実績、投資哲学等を情報提供し、又は運用チームの構成や業務実績等を情報提供するべきである。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| (注2) | 金融商品の組成に携わる金融事業者は、金融商品の商品性に関する情報についても、金融商品の販売に携わる金融事業者と連携して、分かりやすい情報提供を行うべきである。 | 非該当 |

当社では金融商品の組成には携わっ |

当社では金融商品の組成には携わっ |

|

| 【照会先】 | |

|---|---|

| 部署 | LTD・EB業務管理部 |

| 連絡先 | https://www.armg.jp/contact/ |

代理店業務における「お客様本位の業務運営方針」に関する「具体的取組」実施結果報告

- 取組①

-

定期的な募集人研修の実施

実施日 実施内容 2022年度 2022年12月13日 コンプライアンス勉強会および自己点検に加え、

実務に関わりのある保険会社変遷について講習会を実施2023年度 2023年12月11日 損保協会の募集コンプライアンス動画と確認テストの

受講および自己点検の実施2024年度 2024年12月10日 コンプライアンスハンドブックの精読およびトラブル防止へ

の取組動画の視聴、自己点検の実施

- 取組②

-

お客様の声の集約

≪団体保険≫

当社サービスに関するご意見ご要望をお客様、各ご担当者様宛に実施。

当社ではNPS※1をKPIとして従来の満足度調査では課題とされていた「改善アクション」への実施に役立てております。※1)Net Promoter Score(ネットプロモータースコア)

- 顧客ロイヤルティ(企業やブランドに対する愛着・信頼の度合い)を数値化する指標

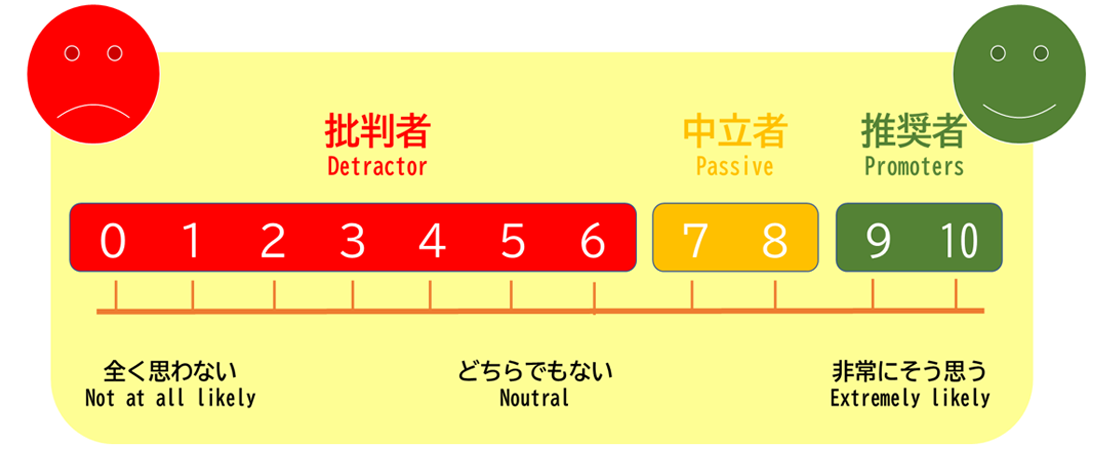

- 「どのくらい勧めたいか?」の「10-0」11段階の問いに対して、0~6点「批判者」、7・8点「中立者」、9・10点「推奨者」とする

- 推奨者の割合ー批判者の割合=NPS

2022年度 2023年1月~2月実施 16% 2023年度 2024年1月~2月実施 16% 2024年度 2025年1月~2月実施 15%

≪個人保険≫※各年度1~12月実績

25か月継続率 保有契約苦情発生率 新規契約苦情発生率 2022年度 98.4% 0.0% 0.4% 2023年度 97.4% 0.0% 0.5% 2024年度 96.3% 0.0% 3.7%

- 取組③

-

適切な業務品質の維持

2022年度 ZD活動において、ヒヤリ・トラブル報告をより簡潔なオンライン報告方式へと刷新し

業務品質向上への体制整備を図りました。2023年度 社外関係先起因のトラブル事案解消にも注力し、業務品質の安定化を図りました。 2024年度 ベースアップ研修及び計8回の小テストの実施し、さらなる業務品質の向上を図りました。

2025年11月1日改訂